To 2022 θα είναι η χρονιά που θα καταρρεύσει το Ευρώ;

Όπως και η Fed, η ΕΚΤ αντιστέκεται στις αυξήσεις των επιτοκίων παρά την εκτίναξη των τιμών παραγωγού και καταναλωτή. Ο πληθωρισμός των τιμών καταναλωτή σε ολόκληρη την Ευρωζώνη καταγράφηκε πιο πρόσφατα στο 4,9%, καθιστώντας την πραγματική απόδοση του 5ετούς ομολόγου της Γερμανίας μείον 5,5%. Αλλά οι τιμές παραγωγού της Γερμανίας για τον Οκτώβριο αυξήθηκαν κατά 19,2% σε σύγκριση με ένα χρόνο πριν. Δεν υπάρχει καμία αμφιβολία ότι οι τιμές παραγωγού δεν έχουν ακόμη τροφοδοτήσει πλήρως τις τιμές καταναλωτή και ότι η άνοδος των τιμών καταναλωτή έχει πολύ περισσότερο δρόμο μπροστά της, γεγονός που αντανακλά την επιτάχυνση της υποτίμησης του νομίσματος της ΕΚΤ τα τελευταία χρόνια.1

Επομένως, σε πραγματικούς όρους, τα αρνητικά επιτόκια όχι μόνο αυξάνονται ήδη, αλλά θα πάνε ακόμη περισσότερο σε αρνητικό έδαφος ρεκόρ λόγω της αύξησης των τιμών παραγωγού και των τιμών καταναλωτή. Αν δεν εγκαταλείψει εντελώς το ευρώ στην τύχη του στα ξένα χρηματιστήρια, η ΕΚΤ θα αναγκαστεί να επιτρέψει την αύξηση του επιτοκίου καταθέσεων από το σημερινό -0,5% που είναι, ώστε να αντισταθμίσει την υποτίμηση του ευρώ. Και δεδομένης της τεράστιας κλίμακας της πρόσφατης νομισματικής επέκτασης, τα επιτόκια του ευρώ θα πρέπει να αυξηθούν σημαντικά για να έχουν οποιοδήποτε σταθεροποιητικό αποτέλεσμα.

Το ευρώ μοιράζεται αυτό το πρόβλημα με το δολάριο. Αλλά ακόμη και αν τα επιτόκια αυξηθούν μόνο σε μέτρια θετικό έδαφος, η ΕΚΤ θα πρέπει να επιταχύνει τον ρυθμό της νομισματικής της δημιουργίας μόνο και μόνο για να κρατήσει τις υπερχρεωμένες κυβερνήσεις των κρατών μελών της Ευρωζώνης όρθιες. Τα ξένα χρηματιστήρια είναι βέβαιο ότι θα αναγνωρίσουν την εξελισσόμενη κατάσταση, τιμωρώντας το ευρώ αν η ΕΚΤ δεν αυξήσει τα επιτόκια και τιμωρώντας το αν το κάνει. Η πτώση του ευρώ δεν θα περιοριστεί στις συναλλαγματικές ισοτιμίες έναντι άλλων νομισμάτων, τα οποία σε διαφορετικό βαθμό αντιμετωπίζουν παρόμοια διλήμματα, αλλά θα είναι ιδιαίτερα οξεία μετρούμενη σε σχέση με τις τιμές των εμπορευμάτων και των βασικών προϊόντων. Αναμφισβήτητα, η υποτίμηση του ευρώ στα ξένα χρηματιστήρια έχει ήδη αρχίσει.

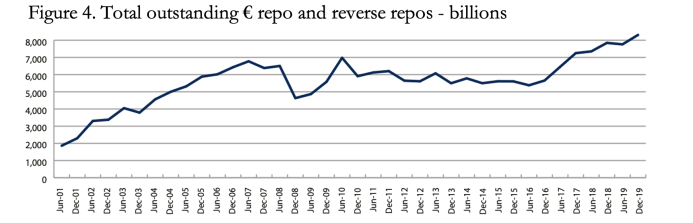

Υπάρχει όμως και ένας πρόσθετος παράγοντας που δεν εκτιμάται γενικά, και αυτός είναι το τεράστιο μέγεθος της αγοράς ρέπος του ευρώ και ο κίνδυνος που ενέχει γι’ αυτήν η άνοδος των επιτοκίων. Η ζήτηση για εξασφαλίσεις έναντι των οποίων μπορεί να ληφθεί ρευστότητα έχει οδηγήσει σε σημαντική νομισματική επέκταση, με την αγορά ρέπος να μην λειτουργεί ως οριακό εργαλείο διαχείρισης της ρευστότητας, όπως συμβαίνει σε άλλα τραπεζικά συστήματα, αλλά ως συσσωρευτική πηγή πίστωσης. Αυτό απεικονίζεται στο Σχήμα 4, το οποίο προέρχεται από έρευνα της ICMA σε 58 κορυφαία ιδρύματα του συστήματος του ευρώ.2

Το σύνολο αυτής της μορφής βραχυπρόθεσμης χρηματοδότησης αυξήθηκε σε 8,31 τρισεκατομμύρια ευρώ σε εκκρεμείς συμβάσεις έως τον Δεκέμβριο του 2019. Οι εξασφαλίσεις περιλαμβάνουν τα πάντα, από κρατικά ομόλογα και έντοκα γραμμάτια μέχρι προσυσκευασμένο χρέος εμπορικών τραπεζών. Σύμφωνα με την έρευνα της ICMA, η διπλή καταμέτρηση, κατά την οποία τα repos αντισταθμίζονται από αντίστροφα repos, είναι ελάχιστη. Αυτό είναι σημαντικό αν αναλογιστεί κανείς ότι ένα αντίστροφο repos είναι η άλλη πλευρά ενός repos, οπότε με τα repos να είναι πρόσθετα στα καταγεγραμμένα αντίστροφα repos, το άθροισμα των δύο αποτελεί έγκυρο μέτρο του μεγέθους της αγοράς repos. Η αξία των repos που πραγματοποιούνται με κεντρικές τράπεζες στο πλαίσιο των επίσημων πράξεων νομισματικής πολιτικής δεν συμπεριλήφθηκε στην έρευνα και εξακολουθεί να είναι “πολύ σημαντική”. Περιλαμβάνονται όμως τα repos με κεντρικές τράπεζες στο πλαίσιο της συνήθους χρηματοδότησης.3

Σήμερα, ακόμη και αν εξαιρεθούν τα repos των κεντρικών τραπεζών που συνδέονται με τις πράξεις νομισματικής πολιτικής, το ποσό αυτό είναι σχεδόν βέβαιο ότι υπερβαίνει κατά πολύ τα 10 τρισεκατομμύρια ευρώ, δεδομένης της επιταχυνόμενης νομισματικής επέκτασης μετά την έρευνα της ICMA, και όταν κανείς επιτρέπει τη συμμετοχή συμμετεχόντων πέραν των 58 διαπραγματευτών που καταγράφηκαν. Ένα σημαντικό στοιχείο αυτής της αγοράς είναι τα επιτόκια, τα οποία με το επιτόκιο καταθέσεων της ΕΚΤ να βρίσκεται στο μείον 0,5% σημαίνει ότι τα μετρητά της Ευρωζώνης μπορούν να λαμβάνονται ελεύθερα από τις τράπεζες χωρίς κόστος.

Το μηδενικό κόστος των μετρητών repo εγείρει το ερώτημα για τις συνέπειες εάν το επιτόκιο καταθέσεων της ΕΚΤ αναγκαστεί να επιστρέψει σε θετικό έδαφος. Η αγορά ρέπος πιθανότατα θα συρρικνωθεί σε μέγεθος, γεγονός που ισοδυναμεί με μείωση των ανεξόφλητων τραπεζικών πιστώσεων. Οι τράπεζες θα αναγκαστούν τότε να ρευστοποιήσουν περιουσιακά στοιχεία του ισολογισμού τους, γεγονός που θα οδηγήσει όλες τις αρνητικές αποδόσεις των ομολόγων σε θετικό έδαφος και υψηλότερα, επιταχύνοντας ακόμη περισσότερο τη συρρίκνωση της τραπεζικής πίστης, καθώς οι αξίες των εξασφαλίσεων καταρρέουν. Επιπλέον, η συρρίκνωση των τραπεζικών πιστώσεων που συνεπάγεται η απόσυρση της χρηματοδότησης με repos θα έχει σχεδόν σίγουρα το επακόλουθο αποτέλεσμα της ταχείας πυροδότησης κρίσης ρευστότητας σε μια τραπεζική συνομοταξία με εξαιρετικά υψηλό δανεισμό στον ισολογισμό.

Πρέπει να εξεταστεί ένα ακόμη ζήτημα σχετικά με την ποιότητα των εξασφαλίσεων. Ενώ η αμερικανική Fed δέχεται μόνο τίτλους πολύ υψηλής ποιότητας ως εγγύηση repos, με τις εθνικές τράπεζες της Ευρωζώνης και την ΕΚΤ γίνονται δεκτά σχεδόν τα πάντα – έπρεπε να γίνουν όταν διασώθηκαν η Ελλάδα και τα άλλα PIGS. Και η κρυφή διάσωση των ιταλικών τραπεζών με την ομαδοποίηση επισφαλών δανείων σε ενέχυρο repo ήταν ο τρόπος με τον οποίο αφαιρέθηκαν από τους ισολογισμούς των εθνικών τραπεζών και κρύφτηκαν στο σύστημα TARGET2

Το αποτέλεσμα είναι ότι τα πρώτα repos που δεν ανανεώνονται από τους εμπορικούς αντισυμβαλλομένους είναι εκείνα των οποίων οι εξασφαλίσεις είναι επισφαλείς ή αμφίβολες. Δεν έχουμε γνώση του ύψους των εν λόγω ποσών. Δεδομένου όμως του κινήτρου για τις εθνικές ρυθμιστικές αρχές στις χώρες PIGS να έχουν θεωρήσει τα μη εξυπηρετούμενα δάνεια ως φερέγγυα, ώστε να μπορούν να λειτουργήσουν ως εγγύηση για repos, τα ποσά θα είναι σημαντικά. Έχοντας αποδεχθεί αυτές τις επισφαλείς εξασφαλίσεις, οι εθνικές κεντρικές τράπεζες δεν θα είναι σε θέση να τις απορρίψουν υπό το φόβο της πρόκλησης τραπεζικής κρίσης στις δικές τους δικαιοδοσίες. Επιπλέον, είναι πιθανό να αναγκαστούν να δεχθούν πρόσθετες εξασφαλίσεις repos, εάν αυτές απορριφθούν από τους εμπορικούς αντισυμβαλλομένους και εάν πρόκειται να αποτραπούν οι τραπεζικές πτωχεύσεις.

Οι σχετικοί αριθμοί είναι μεγαλύτεροι από τους συνδυασμένους ισολογισμούς της ΕΚΤ και των εθνικών κεντρικών τραπεζών.

Η κρίση από την άνοδο των επιτοκίων στην Ευρωζώνη θα είναι διαφορετική από εκείνη που αντιμετωπίζουν οι αγορές δολαρίων ΗΠΑ. Με τις παγκόσμιες συστημικά σημαντικές τράπεζες (G-SIBs) της Ευρωζώνης να είναι έως και τριάντα φορές προσανατολισμένες, μετρούμενες με βάση το ενεργητικό προς τα ίδια κεφάλαια του ισολογισμού, η άνοδος των αποδόσεων των ομολόγων λίγο περισσότερο από μερικά τοις εκατό θα καταρρεύσει πιθανότατα ολόκληρο το σύστημα του ευρώ, εξαπλώνοντας τον συστημικό κίνδυνο στην Ιαπωνία, όπου οι G-SIBs της είναι παρόμοια προσανατολισμένες, στο Ηνωμένο Βασίλειο και την Ελβετία και στη συνέχεια στις ΗΠΑ και την Κίνα, οι οποίες έχουν τα λιγότερο λειτουργικά προσανατολισμένα τραπεζικά συστήματα.

Αυτό θα απαιτήσει από τις μεγάλες κεντρικές τράπεζες να οργανώσουν τη μεγαλύτερη διάσωση τραπεζικού συστήματος που έχει γίνει ποτέ, επισκιάζοντας την κρίση Lehman. Η απαιτούμενη επέκταση του νομίσματος και των πιστώσεων από το δίκτυο των κεντρικών τραπεζών είναι αδιανόητη και έρχεται να προστεθεί στη μαζική νομισματική επέκταση των δύο τελευταίων ετών. Προβλέπεται επομένως η κατάρρευση της αγοραστικής δύναμης ολόκληρου του συστήματος του πλαστικού νομίσματος, μαζί με τις αξίες όλων όσων εξαρτώνται από αυτό.

Απόσπασμα από το “Gold and Silver Prospects for 2022” στο Goldmoney.com.

1. Ο ισολογισμός του Ευρωσυστήματος, δηλαδή ο ισολογισμός της ΕΚΤ συν εκείνον των εθνικών κεντρικών τραπεζών, έχει αυξηθεί από 4.500 δισ. ευρώ τον Δεκέμβριο του 2019 σε 8.500 δισ. ευρώ σήμερα.

2. Έρευνα της ICMA για την ευρωπαϊκή αγορά ρέπος αριθ. 38.

3. Ο συνδυασμένος ισολογισμός των κεντρικών τραπεζών του Ευρωσυστήματος παρουσιάζει “Τίτλους που κατέχονται για σκοπούς νομισματικής πολιτικής” συνολικού ύψους 3,694 τρισ. ευρώ και “Υποχρεώσεις έναντι πιστωτικών ιδρυμάτων της ζώνης του ευρώ που σχετίζονται με πράξεις νομισματικής πολιτικής…” συνολικού ύψους 3,489 τρισ. ευρώ στο τέλος του 2020. Στους αριθμούς αυτούς περιλαμβάνονται οι συναλλαγές repos και αντίστροφες repos και από την πλευρά των υποχρεώσεων αντιπροσωπεύουν αύξηση 93% σε σχέση με το 2019. Είναι απόδειξη της κλιμακούμενης στήριξης της ρευστότητας των εμπορικών τραπεζών, μεγάλο μέρος της οποίας γίνεται μέσω των αγορών repos, απόδειξη ότι οι εκκρεμείς συναλλαγές repos είναι σημαντικά υψηλότερες από ό,τι την εποχή της προαναφερθείσας έρευνας της ICMA.

Πηγή: creativedestructionmedia.com